El Banco de España confirma que los bancos no son

dueños de las hipotecas que reclaman en los Juzgados

Ataque al poder | 25 Abril 2015

¡Aleluya! El Banco de España, como supervisor del sistema bancario, confirma que los bancos no son dueños de las hipotecas que reclaman en los juzgados.

¡Aleluya! El Banco de España, como supervisor del sistema bancario, confirma que los bancos no son dueños de las hipotecas que reclaman en los juzgados.

Ha costado, pero el elefante ha entrado en la cacharrería, veremos como acaban los cacharros: en este post daremos un repaso del poder de la banca.

En cualquier otro sector, si el supervisor del sistema se pronuncia, se sobra y se basta para retirar un producto farmacéutico del mercado o si la carne de vaca está contaminada de combluterol o si un vehiculo le acaban fallando los frenos.

Nada que afecte al sistema bancario tiene carácter imperativo. Las reclamaciones, por la mala práctica bancaria, que se presentan en el Banco de España no obligan a la entidad financiera a rectificar o complacer al reclamante. Si en lugar de una reclamación es una consulta, más de lo mismo.

La consulta por muy categórica que esta sea y por mucha trascendencia que pueda tener para muchos, queda circunscrita a una dimensión particular que no afecta a la entidad. Así consta en la contestación facilitada por el Banco de España a una persona (por motivos de su privacidad hemos tachado su nombre) que preguntaba sobre la certeza de la información al respecto publicada y difundida por Ataquealpoder. En el tercer párrafo, de la carta, consta lo siguiente: “De conformidad con la Ley 19/1992, sobre régimen de sociedades y fondos de de inversión inmobiliaria y sobre fondos de titulización hipotecaria, la titulación de un préstamo supone que la entidad que concedió el mismo deja de ser la acreedora del préstamo, aunque conserve por Ley la titularidad registral y siga manteniendo, salvo pacto en contrario, su administración”.

Es definitivo, queda despejada la duda: si el banco titulizó el préstamo hipotecario (lo vendió en el mercado financiero) deja de ser acreedor del mismo.

Llegados a este punto de reafirmación, lo que parecía increíble se deviene en verdad, los desahucios se pueden parar: los bancos no son dueños de las hipotecas que reclaman en los juzgados.

Llegados a este punto de reafirmación, lo que parecía increíble se deviene en verdad, los desahucios se pueden parar: los bancos no son dueños de las hipotecas que reclaman en los juzgados.

No era una revelación fantasiosa, lo manifiesta, explícitamente y por escrito, el Banco de España.

Adjunto a este párrafo queda constancia del escrito en cuestión que está firmado por el Director del Departamento de Conducta de Mercado, Fernando Tejada. Como las tropas de Carlos V, se ha puesto una pica en Flandes en un camino lleno de inconvenientes, la lucha es colosal.

Tratar con la Administración, si se trata de bancos, con la Iglesia hemos topado y del “vuelva usted mañana” de hace unos años hemos pasado a “la competencia la tiene otro organismo”. La Comisión del Mercado de Valores (CNMV) es el organismo dependiente del Ministerio de Economía, que actúa de registro  de las operaciones de los bancos y cajas de ahorro que han titulizado sus préstamos y créditos, pero si un particular se dirige a ellos para preguntar si su préstamo hipotecario ha sido transformado en un bono y vendido en el mercado financiero, lo remiten al Banco de España del que ya conocemos su respuesta: te enseña el bosque pero no te señala el árbol. Es una imitación a los presentadores del programa televisivo “1,2,3” cuando informaban a los concursantes que optaban a un premio: “hasta aquí puedo leer” y lo demás quedaba para la intuición o suerte. Lo mismo ocurre cuando la pregunta trata de saber “si mi préstamo está titulizado”.

de las operaciones de los bancos y cajas de ahorro que han titulizado sus préstamos y créditos, pero si un particular se dirige a ellos para preguntar si su préstamo hipotecario ha sido transformado en un bono y vendido en el mercado financiero, lo remiten al Banco de España del que ya conocemos su respuesta: te enseña el bosque pero no te señala el árbol. Es una imitación a los presentadores del programa televisivo “1,2,3” cuando informaban a los concursantes que optaban a un premio: “hasta aquí puedo leer” y lo demás quedaba para la intuición o suerte. Lo mismo ocurre cuando la pregunta trata de saber “si mi préstamo está titulizado”.

de las operaciones de los bancos y cajas de ahorro que han titulizado sus préstamos y créditos, pero si un particular se dirige a ellos para preguntar si su préstamo hipotecario ha sido transformado en un bono y vendido en el mercado financiero, lo remiten al Banco de España del que ya conocemos su respuesta: te enseña el bosque pero no te señala el árbol. Es una imitación a los presentadores del programa televisivo “1,2,3” cuando informaban a los concursantes que optaban a un premio: “hasta aquí puedo leer” y lo demás quedaba para la intuición o suerte. Lo mismo ocurre cuando la pregunta trata de saber “si mi préstamo está titulizado”.

de las operaciones de los bancos y cajas de ahorro que han titulizado sus préstamos y créditos, pero si un particular se dirige a ellos para preguntar si su préstamo hipotecario ha sido transformado en un bono y vendido en el mercado financiero, lo remiten al Banco de España del que ya conocemos su respuesta: te enseña el bosque pero no te señala el árbol. Es una imitación a los presentadores del programa televisivo “1,2,3” cuando informaban a los concursantes que optaban a un premio: “hasta aquí puedo leer” y lo demás quedaba para la intuición o suerte. Lo mismo ocurre cuando la pregunta trata de saber “si mi préstamo está titulizado”.

Para poner en su entorno la respuesta que el particular precisa, antes una previa. Los abogados norteamericanos que defienden causas penales de violencia, tienen una premisa: nunca, lo que se dice nunca, se reconozca el crimen aunque todas las pruebas presentadas sean contundentes, al extremo de que exista un video en el que el acusado dispara sobre la victima. Las asesorías jurídicas de los bancos españolas actúan con el mismo precepto por delante, niegan que el préstamo esté titulizado o mejor todavía: no contestan.

Saben que las instituciones del Estado comen de su mano y no harán nada, ni tampoco el gobierno, por lo que el pacto de silencio, la“omertá mafiosa” se consuma.

Las leyes se promulgan como parapeto para la oligarquía y las instituciones aplican el código de honor siciliano.

El pueblo que se joda. Hasta que no se rebelen los fiscales y dejen de estar sometidos a una dependencia jerárquica del Fiscal General del Estado y éste al gobierno que lo nombró, ésta es una vía muerta.

Se supone que es un delito penal si un particular se presenta en el juzgado reclamando un procedimiento ejecutivo hipotecario y no manifiesta que vendió el crédito a un tercero aprovechando que la ley le exime de notificar al deudor esa transacción ni inscribirla en el Registro de la Propiedad. El procedimiento está tasado y todo se hace a la antigua.

La titulización de los préstamos hipotecarios, que surgió en los años 90, pasa desapercibida en los juzgados españoles. A ese particular se le imputaría un delito de estafa procesal, y sin embargo si es un banco que ha titulizado el préstamo, el juzgado le extiende un certificado para que inscriba en el Registro de la Propiedad la vivienda del hipotecado y procede al desahucio. ¡Viva la justicia!

¿Donde está el quid de la cuestión en todo éste asunto? En que no haga falta preguntar si “mi hipoteca está titulizada”.

Es ahí donde los imitadores y los abogados, que han obtenido la información de mi propia voz y andan por ahí dando charlas sobre la falta de legitimidad de los bancos en adjudicarse la vivienda del deudor y provocar el desahucio.

Se atribuyen para si una teoría que hace un par de meses no tenían ni idea. Puedo ser más preciso. Cuando llegue al convencimiento que los bancos se apropiaban de las viviendas de los deudores y los echaban de mala manera a la calle con el respaldo de nuestra señora Justicia y si hacia falta con la intervención de la policía local, me propuse constituir una asociación para erradicar el lucro de este penoso asunto.

Lo primero que debía buscar era un reducido número de abogados que sintonizara con la quijotada que pretendía. No fue fácil, cada uno tiene sus propias ideas, tenía que seleccionar pero también explicar el resultado de mis investigaciones fruto del trabajo de muchos años especto a la titulización. Todos sintonizaban con lo que explicaba pero mi evaluación iba por detectar el grado de interés altruista, aunque entendía que un trabajo continuado tiene que estar retribuido. Entre los que descarté han surgido falsos apóstoles que se dedican a reivindicar para sí la autoria o se dedican a dar charlas sin ofrecer ni tan siquiera una insinuación de que la verborrea que practica la ha obtenido de otro. No me importa, la Asociación de Hipotecados Activos ya funciona y es el refugio de aquellos que se encuentran desesperados.

Tampoco me importa que otros, descaradamente, se aprovechen de mi trabajo ya que tienen la fecha de caducidad de un yogur, con la que se toparán cuando pretendan acceder a la imprescindible acreditación documental. Aquí está el quid de la cuestión: romper el pacto de silencio, la “omertá mafiosa” del Banco de España, de la CNMV y la de los propios bancos.

¿Quién le pone el cascabel al gato?

![images[1]](https://asociacionhipotecadosactivos.files.wordpress.com/2015/04/images1.jpg?w=337&h=255) Ha llegado la hora de la pelea, lo podemos llamar contienda contra los bancos o reyerta jurídica, poco importa: lo que está en juego es la justicia social.

Ha llegado la hora de la pelea, lo podemos llamar contienda contra los bancos o reyerta jurídica, poco importa: lo que está en juego es la justicia social.

Para ser más precisos sobra el apelativo “social”, la justicia a secas nos tiene que valer. Aquí, en este sitio, se ha explicado con todo lujo de detalles, que los bancos que reclaman en los juzgados préstamos fallidos con garantía hipotecariano son los dueños de esa deuda y por lo tanto no pueden adjudicarse la vivienda que garantiza el préstamo. Veamos lo que ocurre una vez superada la omertá siciliana y con toda la documentación que pone de manifiesto que el banco que incita el desahucio vendió el préstamo a un tercero; tendría que ser coser y cantar.

No obstante, los bancos se aprovechan de un procedimiento ejecutivo hipotecario, que está tasado, y pasan como un rodillo por el juzgado sin que ningún juez pregunte si la deuda que reclama le pertenece.

Miles y miles de procedimientos se llevan a cabo en la circunstancia descrita, sin embargo está en boca de nuestros representantes políticos el debate constante sobre los desahucios. Estas mentes superdotadas no han encontrado una solución de equilibrio entre deudor y acreedor en el que se sostiene el sistema capitalista.

La cabra tira al monte lo mismo que nuestros amadísimos políticos tiran hacia el poder de los bancos al situar la economía por delante del populacho. Estos mamarrachos han legislado todo, lo que se dice todo, a favor de la banca.

Qué sentido tiene echar a la gente de sus casas llevándolos a la indigencia para dejar las viviendas vacías para amontonarlas en una oferta donde no existe comprador.

¡Todo por la patria! ¿Qué resuelve? ¿La liquidez? Ni siquiera eso, ya que con la actual macro emisión de dinero del Banco Central Europeo, a los bancos les sobra liquidez por un tubo. ¿Tanto les cuesta a los jueces preguntar si la deuda que reclama el banco es dueño de ella? Para esto no hace falta sacar una ley tan solo preguntar.

Pero veamos que pasa cuando es el deudor que pone en conocimiento del juez que el banco no es el acreedor legitimo y le solicita que interrumpa el lanzamiento, la palabreja que en los juzgados se utiliza para describir el desahucio. (el lanzamiento me suena como que van a tirar al deudor por la ventana)

El deudor, asistido por abogado y procurador, aporta la documentación que acredita que el banco empaquetó un número determinado de préstamos con garantía hipotecaria y a través de un Folleto de emisión expuso las condiciones en que los ofrecía al mercado financiero: calidad de los préstamos, vencimientos, tipo de interés que se obliga a pagar y condiciones generales que se obliga a cumplir.

El deudor, asistido por abogado y procurador, aporta la documentación que acredita que el banco empaquetó un número determinado de préstamos con garantía hipotecaria y a través de un Folleto de emisión expuso las condiciones en que los ofrecía al mercado financiero: calidad de los préstamos, vencimientos, tipo de interés que se obliga a pagar y condiciones generales que se obliga a cumplir.

Una vez redactado el Folleto, que no deja de ser un catalogo de ventas, el banco, como cedente de las hipotecas, constituye, junto a una Sociedad Gestora, ante notario, un Fondo.

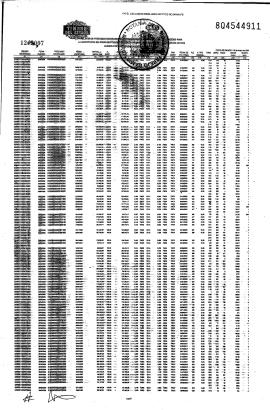

En la escritura de constitución figura el listado de las hipotecas que contiene, una por una.

¿Qué está pasando en alguno de los procedimientos de oposición al desahucio que ha presentado la Asociación de Hipotecados Activos? Pues, prepotencia elevada al cubo. Tienen la desvergüenza de “fabricarse” un certificado que dice: “Que el activo número 00000 no se halla titulizado. Siendo, por tanto, parte integrante de la cartera de activos de esta Entidad.” Y se quedan tan panchos.

Es una burla y una desfachatez cuando manifiesta que:“La demandada no aporta ni un solo documento que acredite que el activo reclamado ha sido titulizado”, cuando lo que se aporta es el Folleto de emisión que consta registrado en la Comisión Nacional del Mercado de Valores con el número de Registro.

No solo se adjunta el Folleto de la emisión si no además se adjunta la escritura de constitución del Fondo que la Sociedad Gestora formalizó ante notario de Madrid.

En la relación, que contiene la escritura de constitución, figura explícitamente el número de préstamo que el banco pretende ignorar. No se trata de una opinión o de un indicio, se trata de la constatación documental. Así y todo, el banco se atreve a manifestar lo contrario.

![images[3] (2)](https://asociacionhipotecadosactivos.files.wordpress.com/2015/04/images3-2.jpg?w=640) Por la documentación aportada cuesta entender la osadía del banco cuando se pronuncia extendiendo un certificado de parte, como si fuera un Jordan Purificador, que el préstamo con garantía hipotecaria forma “parte integrante de la cartera de activos de esta Entidad.”.

Por la documentación aportada cuesta entender la osadía del banco cuando se pronuncia extendiendo un certificado de parte, como si fuera un Jordan Purificador, que el préstamo con garantía hipotecaria forma “parte integrante de la cartera de activos de esta Entidad.”.

Esto nos lleva a una dicotomía antagónica: si se le da validez al citado certificado de que el préstamo en cuestión forma parte de los activos del banco y por otra parte existe documentación de que fue vendido (al titulizarlo)resulta que contablemente está duplicado: una anotación de ingreso en Caja del importe de la emisión que pago el bonista inversor y a la vez figura contabilizado como un activo.

Esta duplicidad afecta a su solvencia que para una entidad financiera puede significar palabras mayores. En esta dicotomía antagónica nos queda la otra opción: que el certificado no contenga certeza, en este caso se trataría de falsedad documental.

Los bancos y la ralea de letrados de los Servicios Jurídicos están acostumbrados al atropello y a la prepotencia, pero les vamos a demostrar, desde la asociación, la vigencia del método del “gallina” (quien se acojona primero) o retiran el certificado de marras o emprenderemos las acciones que le corresponden ante tal falsificación de la verdad. Por otra parte, según consta en el dichoso certificado, si corresponde a los activos del banco hay una distorsión que le lleva a incumplir la normativa del ratio de solvencia que le exige Basilea III referente a que el capital social debe de ser superior al 8% de los activos en riesgo.

No se hace compleja la comprobación fehaciente de las emisiones vivas que precisan de una simple suma que desmiente lo que se afirma frívolamente. Dicho de otra forma: vamos a por todas.

No acaban aquí las incongruencias y como un insulto a la inteligencia se afirma: “… el reseñado Fondo se halla extinguido”.

No acaban aquí las incongruencias y como un insulto a la inteligencia se afirma: “… el reseñado Fondo se halla extinguido”.

La manifestación de que se halla extinguido es la constatación de que existió. ¿No es cierto? Es una incongruencia que supera el disparate absurdo decir en dos líneas que “resulta absolutamente imposible” para acto seguido que el “Fondo se halla extinguido”.

Seguimos para bingo, el banco acompaña lo que califica de documento, veamos a lo que llama documento, se trata en un “pantallazo” recopilado de la web de la CNMV.

Lo que corresponde, para poder hablar con propiedad, es la aportación de la escritura de disolución del Fondo. Lo constituido ante notario se debe de disolver ante notario.

La banca en general roza la insolvencia. Después que los mercados financieros se percataron del desastre de tanta hipoteca cerraron el grifo de la inversión y los bancos se quedaron sin liquidez, cabe preguntarse como es posible que se anticipara la extinción del Fondo en cuestión que estaba previsto para el año 2036, lo que significa pagar por anticipado a los bonistas cuando se está sin un euro en caja.

(Se trata en esta ocasión del arruinado Banco Pastor que acabó en manos del Banco Popular). Más razones para concluir que el certificado de marras, es una grave falsedad documental. La Odisea ha comenzado y la pelota está en el tejado de los jueces, son ellos los te tendrán que posicionarse y aplicar justicia.

Una documentación respaldada por una escritura ante notario será más acreditativa que un certificado emitido de parte, si el juez tiene otro criterio habrá que imputarle prevaricación.

Ya hemos dicho que vamos a por todas. Alguien tiene que poner el cascabel al gato: la impunidad en los desahucios tiene fecha de caducidad.

TOMADO DE: https://informacionporlaverdad.wordpress.com

![images[6] (2)](https://asociacionhipotecadosactivos.files.wordpress.com/2015/04/images6-2.jpg?w=640)

No hay comentarios:

Publicar un comentario